Ипотека в США: достояние финансовой системы

Полезно знать

Содержание статьи

- 1 Система кредитования в США: кто выдает и куда обращаться

- 2 Целевые кредиты в американских банках

- 3 Особенности ипотечного кредитования

- 4 Особенности ипотеки для иностранцев

- 5 Стоимость недвижимости в США

- 6 Покупка недвижимости в США: чем выгодна

- 7 Ипотека для россиян: условия, банки, ставки

- 8 Рефинансирование долга

- 9 Как построить кредитную историю в США

- 10 Получение кредитов без предоставления пакета документов: в каких случаях

- 11 Плюсы и минусы получения ипотеки в США

- 12 Как получить кредит в США и инвестировать деньги в России

Соединённые Штаты – государство приезжих мигрантов. Исторически сложилось, что за лучшей жизнью сюда отправлялись энтузиасты со всего мира. Сегодня высокий уровень жизни, возможность получения престижного образования и работы привлекают выходцев из постсоветского пространства. Ассимиляция начинает происходить качественно лишь после приобретения жилья. Статья расскажет о том, что даст ипотека в США и как ее получить.

Система кредитования в США: кто выдает и куда обращаться

Естественная практика жизни большей части населения – кредиты в США. Даже при сравнительно высоких окладах и стабильном материальном положении жители крупных и мелких городов приобретают основную часть вещей в кредит.

Спрос рождает предложение: все банки, крупные и мелкие финансовые организации, застройщики предлагают собственный вариант кредитования на максимально выгодных условиях. Такая конкуренция на рынке займов позволяет существенно снизить проценты и увеличить качество предоставляемой услуги.

Мелкое кредитование доступно резидентам и нерезидентам. Единственное условие – наличие законного основания пребывания в Штатах и места регистрации (жительства), даже если это отель или съемная комната.

Обратиться за кредитом можно в:

- банк по всем возможным вопросам займа;

- офис застройщика, если займы связаны с жильем;

- организации микрокредитования;

- автомобильный салон.

Менеджеры, консультанты обязательно помогут тем, кто посетил организацию. Клиенту расскажут условия получения кредита, составят список нужных документов, предложат оптимальный вариант и сроки погашения задолженности. Обычно процесс получения даже большой суммы в долг заканчивается быстро (до 1 недели).

В зависимости от цели получения средств выделяют:

- автокредит (для покупки автомобиля);

- B2B (для развития бизнеса);

- потребительский (мелкорозничные приобретения);

- кредит на оплату обучения (студенческий);

- ипотека в США (покупка жилья, где залогом выступает сама недвижимость).

Получить деньги в долг можно на несколько месяцев, год или несколько лет. Квартиру или другую недвижимость обычно берут на 20-30 лет. Ставка при максимальном сроке не будет выше 4%. Довольно лояльный показатель для клиентов в сравнении с общемировыми стандартами.

Процентная ставка по кредитам в США – результат договоренности между банком и американским гражданином или зарубежным гостем. Фиксированная система предполагает ежемесячное внесение определенной суммы на протяжении всего срока. Плавающий вариант – более гибкий и выгодный для клиента тем, что при продаже жилья можно внести средства раньше и по меньшей процентной нагрузке.

Банковская система максимально клиентоориентированна, поэтому даже при невозможности внести платеж полностью или частично финансовая организация обязательно отнесется к этому с пониманием и постарается найти вместе с кредитором оптимальный вариант для решения сложной ситуации. В крайних случаях возможно наложение штрафов, но статистика показывает, что это редкая мера, ведь чаще преобладает простое рефинансирование.

Целевые кредиты в американских банках

Высшее образование в США редко бывает бюджетным. Законы штатов и уставы вузов позволяют приглашать лишь 2-3 человека на курс, оплату за которых будет вносить государство. Остальные заранее подыскивают компанию-спонсора, способную оплатить их обучение или заключают специальный договор с банком. При получении средств на образование будущие студенты пользуются льготами, а справку о возможном перечислении средств направляют сразу в будущее место учебы.

Иностранцы также могут воспользоваться займом на получение образования. При этом виза должна быть оформлена именно как студенческая, а между банком и гражданином другой страны подписывается специализированный договор с повышенной ставкой.

Автокредитование – еще один вид целевого кредита. Оформить покупку машины таким способом можно прямо в автосалоне. Существуют разные программы, по которым при совершении сделки можно получить существенные преференции. Особенность состоит в том, что объектом и гарантией займа становится сам автомобиль.

В отношении недобросовестных кредиторов могут быть введены:

- Штрафы. Система финансового наказания, целью которой остается стимулирование участника договора к исполнению своих обязательств. Мера состоит в наложении дополнительного финансового бремени или увеличении ставки по договору (условие должно быть прописано заранее, иначе поменять пункт соглашения о финансовом наказании банк не может).

- Санкции. Наложение запретов на будущие отношения с банком, а также внесение негативной информации в кредитную историю клиента (важная информационная карточка, данные которой учитываются всеми финансовыми организациями). То есть санкции – это негативные последствия в будущем за неисполнение или неполное исполнение своих обязательств.

Штраф применяется только в случае недобросовестного исполнения. Даже в сложной ситуации контакт с банком поможет избежать негативных последствий и найти компромисс.

Особенности ипотечного кредитования

Выгодное ипотечное кредитование можно получить практически в каждом банке страны. Многочисленные рейтинги показывают, что самые удобные и выгодные программы предлагают следующие структуры:

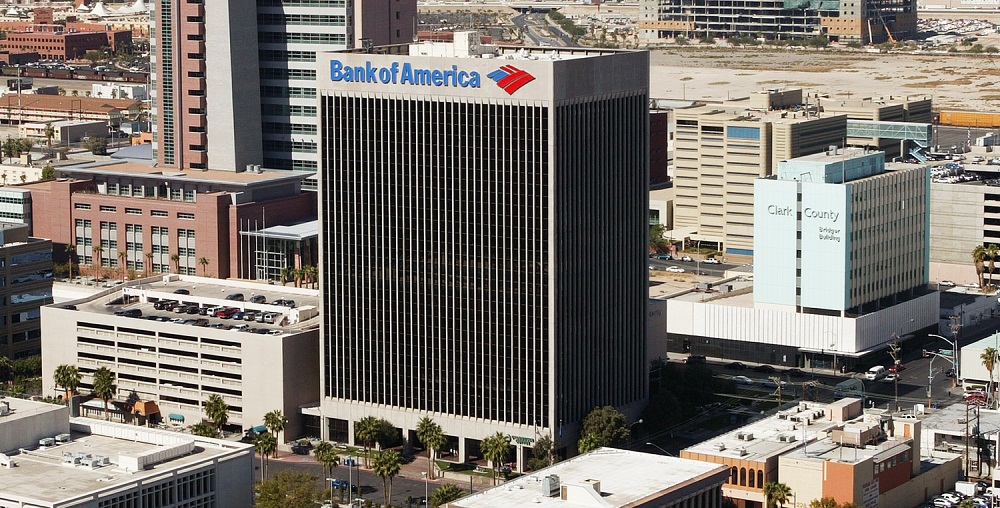

- Bank of America. В 2020 году учреждение стало самым главным в Америке по количеству обращений на выдачу кредитов. Дело в том, что организация обладает серьезными денежными активами и может предложить клиентам более выгодные условия сделки с ипотечной ставкой в районе 3,5%.

- JPMorgan Chase. Вторая по уровню доверию граждан компания в Штатах. Ипотечные кредиты здесь выдают быстро на выгодных условиях.

- City National Bank. Международная организация, главные центры которой представлены в Лос-Анджелесе и Нью-Йорке. Привлекает ставка по ипотеке в Америке в размере 3,7% и гибкие условия договора о займе.

- First Republic Bank. Распространен на всей территории США. Сотрудничает с крупными застройщиками и риэлтерскими организациями, что дает возможность оформления бумаг сразу при поиске недвижимости через отзыв застройщика.

- First Republic Bank. Филиалы учреждения действуют во всех крупных городах, поэтому обратиться за получением денег довольно просто. Отличительной чертой можно назвать индивидуальный характер определения сроков и размера выплат.

Взять специальную кредитную программу могут пенсионеры, военнослужащие и ветераны военных действий. Более облегченные условия – у малоимущих и многодетных семей, а также у тех, кто пострадал в результате техногенных катастроф.

Условием получения ипотеки можно назвать наличие документов на пребывание в стране, например, грин-карты. Статистика показывает, что чаще жилье в кредит берут именно иностранные граждане. Из дополнительных условий можно выделить наличие чистой кредитной истории, справки о состоянии доходов и мелких справок для анализа банком.

Ипотека одобряется в абсолютном большинстве случаев. Среди нерезидентов показатель достигает 70-75%. Это высокая цифра в сравнении со странами ЕС. Все благодаря тому, что для кредитора создаются максимально выгодные условия. Минимальная система ставок и легкость в получении документов делают американскую ипотеку больно притягательной.

Иногда у нерезидентов, которые постоянно не проживают на территории США, могут возникать сложности при получении займа в связи с тем, что банк просит максимально гарантировать будущие выплаты и указать способы, через которые смогут происходить платежи, если лицо покинет Америку на время или постоянной основе, но отказываться от недвижимости не будет.

Особенности ипотеки для иностранцев

Для человека, который желает акклиматизироваться в Штатах и связать свою жизнь постоянно или на время с этим государством, главная цель – приобрести жилую недвижимость. Взять квартиру на собственные сбережения не всегда удается, поэтому вероятно, что единственный реальный шанс – «влезть» в ипотеку.

Для иностранцев, которые работают и имеют официальное устройство, обратиться в банк очень просто. Выбрать организацию из списка выше можно исходя из своих предпочтений. Далее следуют консультации и переговоры с банком. При положительной возможности получения денег, сразу определитесь с размером ипотеки, чтобы подыскать подходящий вариант квартиры или дома.

Вполне реально, что оформить все бумаги можно через официального застройщика. В компании специалисты уже имеют договоренности с финансовыми организациями и в короткие сроки подтвердят возможность кредитования вашего выбора.

Ставки по кредитам в США для иностранцев практически ничем не отличаются от ставок для резидентов. Возможно, будет небольшое дополнительное время в виде 0,1%. Переговоры между сторонами должны окончательно закрепить в договоре положение о фиксированной или плавающей ставке.

Стоимость недвижимости в США

Цены на жилую недвижимость в Штатах различаются по географическому принципу. В больших городах, административных и промышленных центрах найти нужный вариант будет проще, но его стоимость существенно выше, чем небольшого дома в провинции.

Исследования рынка недвижимости показывают, что на начало 2020 года за квартиру в хорошем районе придется выложить:

- Средняя стоимость квартиры в Нью-Йорке – около 100 000 долларов. Может быть и дороже, если речь идет о новостройке, где жить намного приятней.

- Малогабаритные квартиры ближе к центру можно купить от 150 000 долларов. Предложений много, поэтому лучше рассматривать сразу несколько вариантов.

- Вашингтон. Административная столица государства, в которой малое количество продающихся квартир. Начальная стоимость высокая: от 120 000 долларов за однокомнатные апартаменты.

- Техас. Здесь квартиры уже дешевле. Найти достойный вариант для начала можно и за 80-90 000 долларов.

- Мемфис. Промышленный город, в котором большое количество приезжих. Найти хороший вариант можно в пределах 100 000 долларов.

Таким образом, приобрести маленькую квартиру в США – вполне реальная задача даже для иностранца.

Покупка недвижимости в США: чем выгодна

Ипотека в Америке – это возможность получить жилье в свое владение. Кроме того, это прекрасная инвестиция средств. Квартиры в США редко дешевеют, а в последние годы приятно удивляют темпами роста вторичного рынка. Поэтому, покупая будущую недвижимость еще на этапе строительства, можно существенно заработать в будущем на продаже. Главное – сделать все честно и по договоренности с банком погасить все платежи.

Жилье в США – это основа правового статуса. Наличие приобретенной недвижимости существенно упрощает дальнейшее развитие для иностранца, особенно в области получения документов и гражданства.

При заключении договора с банком вовсе не обязательно показывать историю своих доходов. Главное, чтобы средства не были получены в результате преступной деятельности или махинаций. Аспект важен тем, кто работает или работал в США не всегда на официальном трудоустройстве.

Америка – это страна возможностей, страна открытого рынка, где каждый может честно зарабатывать на свое будущее. Поэтому построить карьеру и выплатить ипотеку здесь существенно проще.

Ипотека для россиян: условия, банки, ставки

Россиянин, приехавший в Соединенные Штаты, имеет одинаковые шансы и потенциальные варианты развития на равных с другими приезжими.

Прежде всего для попадания в Америку необходимо получить грин-карту. Делается это самостоятельно или через специальную фирму посредством обращения в официальное консульство. При получении разрешения и попадании на американскую землю придется подыскать работу. Как только финансовое благополучие украинца, русского или иного зарубежного нерезидента станет стабильным, можно начать переговоры с банком или другой финансовой организацией.

Среди банковских предложений стоит выбирать самое выгодное в вашем регионе (рейтинг структур представлен выше). Ставка по кредиту на жилье будет в районе 4% (ниже на 2-3%, чем в Европе).

Рефинансирование долга

Прекрасным финансовым инструментом станет рефинансирование. К тому же, оно не всегда говорит о том, что кредитор просрочил сумму платежа. Дело в том, что порой в банке клиента или другом учреждении появляется программа, позволяющая погасить прежний долг на более выгодных условиях.

Рефинансирование может применяться и в том случае, если для кредитора выплаты начинают быть серьезной нагрузкой. С помощью такого инструмента банк пытается снизить финансовую нагрузку и выполнить дотацию на платежи, которые остались без оплаты.

Важно, что рефинансирование применяется и в ситуации, когда у человека сразу несколько целевых кредитов: например, автомобильный и ипотека. При договоренности с банком можно провести рефинансирование одного или двух процессов сразу.

Перекредитование доступно при условии:

- наличия положительной кредитной истории;

- способности выплачивать платежи;

- наличия документального подтверждения своего статуса.

После окончания процедуры на кредиторе остается обязанность делать взносы, но уже на новых условиях, прописанных в договоре.

Повышение ставки для нерезидентов – обязательное условие. График повышения не будет слишком высоким, но даже десятые доли процентов годовых в среднем – это отрицательное явление.

Организационные вопросы между двумя финансовыми учреждениями в США решаются быстро и иногда даже без лишнего участия кредитора.

Как построить кредитную историю в США

История кредитных отношений с финансовыми структурами – интересный неофициальный документ, который показывает все стадии кредитного положения конкретного человека.

В кредитной истории содержится информация, которую тщательно анализируют в отделе банка. Решение о предоставлении долга или отказ в передаче средств будет основываться в том числе на таких сведениях.

Кредитная история есть у всех резидентов и нерезидентов. Она может быть затребована из любой точки мира, если это не противоречит нормам международного частного права или принципам делового оборота. Если кредитных отношений у человека не было, то его история в этом диапазоне равна нулю.

Заработать качественную кредитную историю очень просто. Достаточно отдавать взятые в долг деньги и проценты по ним в нужный срок.

Кредитные отношения в США могут носить и микрохарактер. Тем не менее, следует внимательно к ним относится и заботиться о своевременном погашении. Только так можно рассчитывать на то, что ипотека в Америке станет реальностью.

Информация, указанная в карточке, включает:

- название организации, предоставляющей финансовые услуги;

- данные о заемщике, предоставленная документация;

- количество поданных заявок на получение денег в долг;

- количество одобренных заявок;

- сведения о просроченных или невыплаченных платежах;

- дополнительные данные о запросе на кредитную историю.

Это своего рода резюме позволяет банку узнать, какой человек перед ним находится. Иногда решение об отказе или согласии на выдачу средств может не основываться на сведениях истории.

При просмотре данных лицо может обратить внимание на неправдивую или неточную информацию в определенной части документа. Исправить ошибку просто, если обратиться с письменным заявлением в организацию, которая составляла документ.

Получение кредитов без предоставления пакета документов: в каких случаях

Кредит в США – серьезный вопрос, и даже при самых благоприятных прогнозах организация может отказать. Такой поворот может случится из-за подачи неполного комплекта документов:

- Удостоверение личности нужно всегда. Без официального документа резидента или нерезидента разговор о займе не стоит даже начинать.

- Сведения о доходах. Важно сообщить, что кредитор может делать взносы по кредиту. При этом доказывать происхождение средств первого платежа или каждого последующего вовсе не надо.

- Утаивание документов, которые свидетельствуют о наложении штрафа, ограничения на право и прочее. Важно, что такие данные могут повлиять на будущие выплаты.

Оформление продовольственного кредита может происходить быстро и без предоставления дополнительных документов. Достаточно лишь удостоверения личности. Краткосрочный мелкий долг – это максимальный рубеж, на котором получится обойтись без сбора официальных бумаг.

Крупный долг – это высокая степень риска. Поэтому банки в обязательном порядке просят предоставить все гарантии того, что человек сможет вернуть взятые средства.

Единственный вероятный вариант, когда можно говорить о необязательной подаче документов о доходах, – заклад другого недвижимого имущества, существенно превосходящего возможные риски из-за невыплат. То есть продажа заклада покроет все дополнительные расходы организации.

Плюсы и минусы получения ипотеки в США

Среди общих достоинств покупки собственного жилья выделяют и особые черты, присущие ипотечному кредитования в США:

- Главное ощутимое достоинство – возможность быстрого приобретения жилья без нужной суммы.

- Приобретение ликвидной недвижимости. Продажа в будущем может не только покрыть затраты по ипотеке, но и принести доход.

- Защита частной собственности. Никто не может посягать на чужое имущество до тех пор, пока иное не доказано судом.

- Ставки по кредитам в США для иностранцев практически равны условиям резидентов, поэтому выбрать хороший вариант договора получится всегда.

При таких серьезных плюсах есть и откровенные недостатки:

- Остановить выплаты по ипотеке нельзя. Только после переговоров с банком и подписания дополнительного соглашения.

- Переплата при покупке. Кредит в Америке под проценты – это дополнительные затраты на услуги кредитодателя в любом случае, даже при ссуде в 3,6% и стоимости жилья в 100 000 долларов – это серьезные деньги.

- Квартира или другая недвижимость остается в залоге у банка. При несогласии выплачивать долг право на имущество переходит к банку после специальной проверки.

- Строгий контроль со стороны банка.

Все указанные обстоятельства – это характеристика долговых процессов, которая применима не только к Америке.

Как получить кредит в США и инвестировать деньги в России

Кредиты в Штатах для бизнеса – сложная в современное время тема, особенно для граждан России. Разногласия в политической сфере, наложение санкций и другие экономические ограничения привели к тому, что получить средства на развитие российского бизнеса в США очень сложно.

Для оформления займа потребуется хороший залог (лучше всего недвижимость) и соответствие цели вложения средств американскому законодательству.

У среднего бизнесмена больше шансов вкладывать деньги в бизнес на территории одного из развивающихся штатов, чем в другом государстве.

Учеба, покупка автомобиля или квартиры, займы на бизнес – реальные отношения в Соединенных Штатах. Условия получения денег и процентная ставка по ипотеке в США, программы лояльности позволяют назвать страну выгодной для кредиторов со всего мира, ведь предложения для нерезидентов выстроены грамотно.